Nyugdíjbiztosítás útmutató és összehasonlítás - az eredményes választáshoz

💰 Adóvisszatérítés, akár évi 130 000 forint értékben

🆓️ 10 év után kamatadótól mentes

🏫 Valódi függetlenség az államtól

📈 Az állampapírokét meghaladó hozam is elérhető

Bánfai Zsolt nyugdíjbiztosítási szakértő mondja el a legfontosabb tudnivalókat a nyugdíjbiztosításokról:

Az ő ajánlataikat mind összehasonlítottuk

Mi a nyugdíjbiztosítás?

Olyan megtakarítással kombinált életbiztosítás, amit a biztosított

- nyugellátásra való jogosultságának megszerzése,

- legalább 40 százalékos mértékű rokkantság,

- vagy a szerződés létrejöttekor érvényes öregségi nyugdíjkorhatár elérése (jelenleg 65 év)

esetén a biztosító kifizet a nyugdíjas korú biztosítottnak. A biztosított halála esetén a kedvezményezettnek vagy a törvényes örökösnek térítenek.

A nyugdíjbiztosítás egyike a három nyugdíjcélú öngondoskodási formának (önkéntes nyugdíjpénztár és a nyugdíj-előtakarékossági számla mellett). Mindhárom megtakarítást évi 20 %-os adójóváírással támogat az állam. A befizetések után legfeljebb 130 000 forintot kaphatsz vissza az adódból.

A nyugdíjbiztosítás a megtakarítás mellett egy kockázati életbiztosítást is tartalmaz, és további kiegészítő biztosításokat is köthetsz mellé.

Tehát a nyugdíjbiztosítás egy nyugdíjzáradékkal ellátott életbiztosítási szerződés. Megtakarításként működik, amelyhez biztosítási védelem is társul. Az szja-törvény szerint éves szinten 20 %-os adójóváírással jár. A befektetés célja, hogy az ide befizetett pénzed biztonságban legyen és gyarapodjon addig, amíg nyugdíjba nem vonulsz.

Nyugdíjbiztosítás előnyök és hátrányok

-

Nincs rá hatással a nyugdíjkorhatár későbbi emelése

-

Évente 130 000 ft-os, több megtakarítás kombinálásával pedig akár évi 280 000 ft adójóváírást kaphatsz

-

Rugalmasan alakítható kiegészítő biztosítási megoldások

-

KATA-s vállalkozóként is megkaphatod az adójóváírást

-

Teljesen adómentes lehet a megtakarításod

-

Rokkantság vagy halál esetén is térít

-

A megtakarítást hagyatéki eljáráson kívül kapja meg a kedvezményezett halál esetén

-

Államtól független

-

Euróban vagy dollárban is takarékoskodhatsz

-

+1 A GRANTIS nyugdíj megtakarítási szakértője mindig a rendelkezésedre áll majd

-

Költséges a nyugdíj előtti megszüntetés

-

Egyes típusok indokolatlanul drágák

-

Bonyolult költségszerkezet

-

Nyugdíj előtti megszüntetés esetén büntetőkamattal kell visszafizetni a 20 %-os adójóváírással járó kedvezményt (ahogy a többi nyugdíj megtakarítás esetében)

-

Több biztosítónál korszerűtlen a felhasználói felület

-

Kevésbé sztenderdizált, nagy különbségek vannak termékek között

-

Néhány megtakarításnál kevés eszközalap

Miért kell neked saját nyugdíj-megtakarítással foglalkozni?

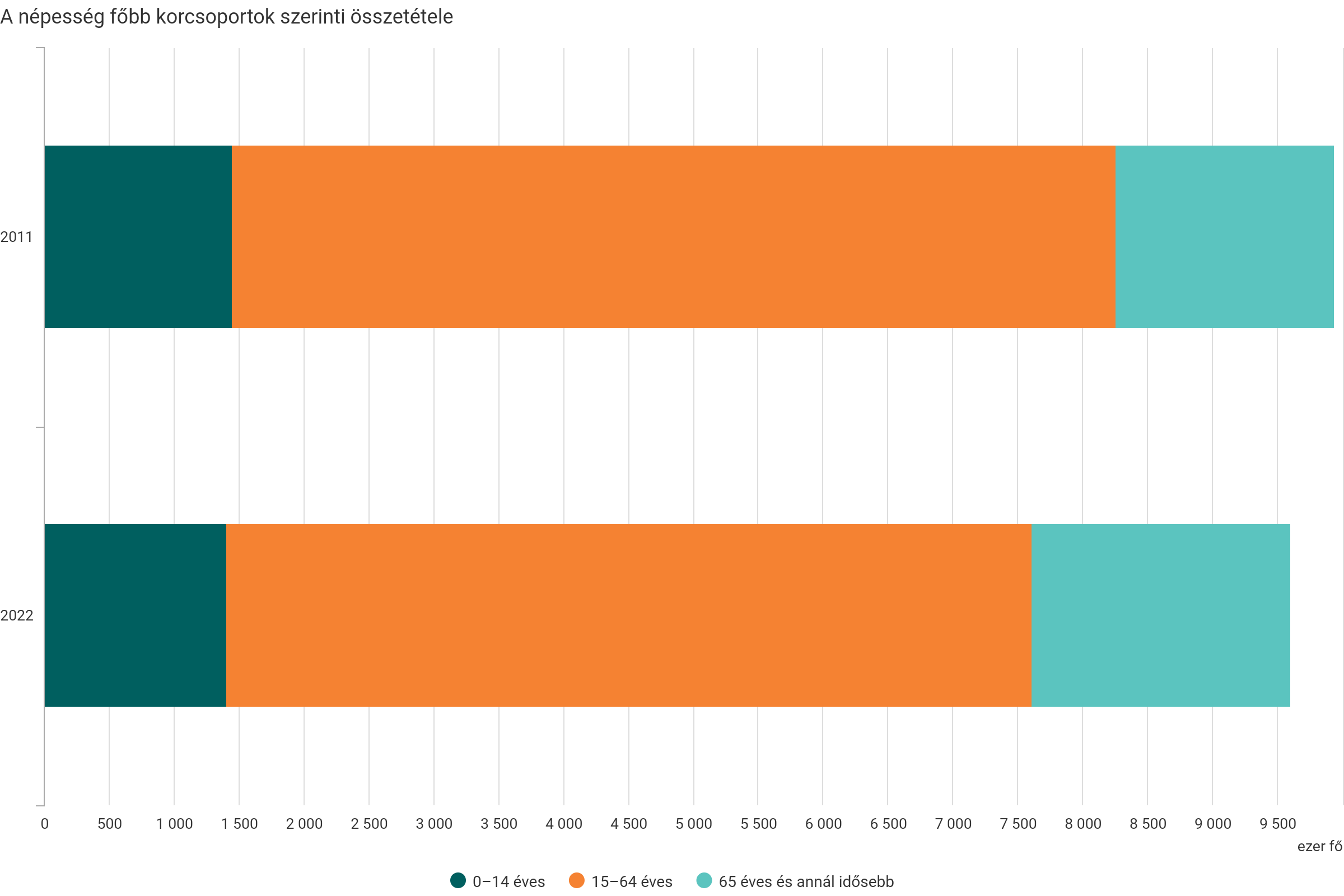

A népességi adatok alapján nem lesz, aki a te állami nyugdíjadat majd kitermeli. Gondok vannak a magyar nyugdíjrendszerrel. Ezt a magyar kormány is elismeri (a 41. oldalon) az Európai Bizottságnak küldött Helyreállítási és Ellenállóképességi Tervben.

Az állami nyugdíj kifizetése ugyanis az aktívan dolgozók járulékaiból (nyugdíjalap) történik. Tehát a nyugdíjasok aktuális nyugdíját az aktívan dolgozók termelik meg. Ez a rendszer addig működik jól, amíg a sokkal több aktív dolgozó képes kitermelni a kevesebb nyugdíjas nyugdíját.

Viszont a magyar társadalom – ahogy más fejlett társadalmak is – drasztikus gyorsasággal öregszik. Egyre kevesebb aktív dolgozóra jut majd egyre több nyugdíjas. A Központi Statisztikai Hivatal (KSH) legfrissebb, 2022-es népszámlálási adataiból az elöregedés gyorsuló folyamata olvasható ki:

Míg most 1 nyugdíjasra 4 aktív dolgozó jut, addig ezzel a dinamikával 2070-re 1 nyugdíjasra már csak 2 dolgozó jut, akiknek a járulékából nyugdíjat kellene fizetni.

A fenti demográfiai folyamatok alapján, nagy rá az esély, hogy az aktív korban elért életszínvonalad fenntartásához szükséges állami nyugdíj töredékét kapod majd. Hiába dolgoztál végig egy életet. Nem véletlen, hogy sokan nyugdíjas korukban is kénytelenek munkát vállalni, és később még drámaibb lehet a helyzet.

Pénzre viszont szükséged lesz. A további várható élettartam abban az esetben, ha eléred a 65 éves kort, további 15,5 év átlagosan az Eurostat adatai alapján. Ennyi ideig kell hónapról hónapra megélned.

Ezt a várható hiányt, ezt a kieső nyugdíjösszeget kell most, még az aktív éveid alatt magadnak félretenni. Ahhoz, hogy ezt a saját kiegészítést kiépítsd az állami nyugdíj mellé, és gondoskodj a nyugdíjas éveid anyagi biztonságáról, hosszú távon egy célzott előtakarékossági megoldás a nyugdíjbiztosítás. Minél előbb elkezded a befektetést, annál nagyobb esélyed van egy tisztességes privát nyugdíjtőke felhalmozására a nyugodt nyugdíjas évekhez. Ezt a megtakarítási formát akkor ajánljuk, ha legalább 10 éves időszakban gondolkodsz. 15-20 éves időtávon pedig már a kamatos kamat is kifejti az erejét.

Mennyi pénzt gyűjthetsz össze nyugdíjmegtakarítással?

döntéssel:

Melyik nyugdíjmegtakarítással érheted el a legnagyobb megtakarítást?

Ismerd meg lentebb részletesen a nyugdíjcélú megtakarításokat, a személyre szabott kalkulációért pedig jelentkezz itt, és öngondoskodási szakértőnk segít a jó választásban!

Nyugdíjbiztosítások összehasonlítása

Nézd meg, mi választható, és hasonlítsd össze az eltérő ajánlatokat. Böngéssz akár csak az eurós vagy dolláros nyugdíjbiztosítások között. Öngondoskodási szakértőnktől személyre szabott kalkulációt is kérhetsz.

Nyugdíjbiztosítások egy helyen

A nyugdíjbiztosítás típusai

Alapvetően két típussal találkozhatsz egy-egy biztosító kínálatában: a garantált hozamúval, és a befektetési egységekhez kötöttel, amelyek leginkább abban térnek el, hogyan kezelik a vagyonodat. Más és más nyugdíj előtakarékossági megoldás lesz megfelelő a te céljaidhoz.

Garantált hozamú nyugdíjbiztosítás

Klasszikus vagy hagyományos nyugdíjbiztosításként is ismert. A biztosító a nála befektetett pénzedre garantált hozamot ígér, amit a szerződés lejártával megkapsz. A lejáratkor megkapható összeg általában már a szerződéskor pontosan tudható.

Mivel garantálják neked a szerződés lejáratkori összeget, ezért nem fektetik kockázatos eszközökbe a pénzedet. Jellemzően lejáratig tartott állampapírok, kötvények segítségével érik el a garantált hozamot, tehát alacsony kockázatú eszközök használatával. Az alacsony kockázat pedig alacsony hozamot is jelent, így ezzel az öngondoskodási formával várhatóan csekély, de biztos hozamot kapsz.

A garantált kamatú megtakarításoknál előfordulhat az is, hogy a biztosító az ígértnél jobban forgatta a pénzed és extra hozamot termelt. A garantált lejárati összeg feletti hozam nagy részét, 80-90 százalékot a biztosítók szintén kifizetik. Készítettünk a garantált kamatú nyugdíjbiztosításokról egy útmutatót, ha érdekelnek a részletek.

Befektetési egységekhez kötött (unit-linked) nyugdíjbiztosítás

A unit-linked, azaz a befektetési egységekhez kötött nyugdíjcélú megoldások esetében a majdani nyugdíjad nagysága attól függ, hogy milyen eszközalapokba fektetted a pénzed. Tehát itt már van lehetőséged nagyobb hozamok elérésére. A befektetési egységekhez kötött nyugdíjbiztosítás nagyobb befektetési szabadságot ad, magasabb hozammal kecsegtet, viszont nagyobb pénzügyi szakértelmet kíván meg.

Az eszközalapok gyakorlatilag a befektetési alapok megfelelői. Olyan csomagok, amik részvényeket, kötvényeket, állampapírokat és egyéb eszközöket tartalmaznak valamilyen közös jellemző mentén. Az eszközalapokat a biztosítók befektetési egységekre bontják fel és a te befizetéseidet ezekre az egységekre váltják át.

Ezekből a jól diverzifikált csomagokból válogathatod össze a portfóliódat. A befizetéseidből pedig az általad meghatározottnak, amitől a legnagyobb nyugdíjhozamra számítasz.

A nyugdíjbiztosítások között eltérés van még abban, hogy egyszeri díjas vagy rendszeres díjas konstrukcióról van-e szó. Az egyszeri díjasnál egyszer fizethetsz be egy összeget, míg a rendszeres díjú termékeknél havonta, negyedévente, félévente vagy évente fizetsz a szerződés lejártáig. Mindkét típus után érvényesíthető a max. évi 130 000 ft-os adójóváírás.

Eurós nyugdíjbiztosítás

Euróalapú megtakarítást is indíthatsz a fenti változatokban. A legnagyobb különbség abban van, hogy eurós nyugdíjbiztosításnál a havi megtakarítás fizetése és az elszámolás euróban van és nem forintban.

Arra számítasz, hogy hosszú távon a forint tovább gyengül az euróval szemben, ahogy azt az elmúlt 10 évben tette? Akkor egy eurós megtakarítással védekezhetsz az infláció és a forintgyengülés hatásai ellen és pénzt kereshetsz az árfolyamingadozáson.

Az euróalapú nyugdíj megtakarítás után is megkapod a 20 százalék adójóváírást forintban, legfeljebb évi 130 000 forintot egy szerződéssel.

Neked való a nyugdíjbiztosítás?

Közel 20 000 ügyfelünknek segítettünk már öngondoskodásban, közülük több ezernek a megfelelő nyugdíjcélú megtakarítás kiválasztásában az elmúlt 10 évben. Akkor érdemes ilyen megtakarítást indítanod, ha

-

hosszú távon, legalább 10 évig tudod fizetni a megtakarítást

-

még minimum 10 éved van hátra az állami nyugdíjig

-

nem lesz szükséged az itt félretett pénzre a megtakarítási idő alatt

-

a rendszeres, havi megtakarítás motivál

-

legalább havi 15 ezer forintot is félre tudsz tenni nyugdíjra

-

ki tudod használni a max. évi 280 000 Ft-os adójóváírást

-

infláció feletti hozamokra pályázol

-

nem félsz önállóan meghozni befektetési döntéseket.

Érdemes inkább más nyugdíjcélú megtakarítást indítanod, ha

-

az ide befizetett pénzt inkább kivennéd az első három évben

-

minden befektetési döntést te szeretnél meghozni a szaktudásod alapján

-

legfeljebb 5 000 Ft-ot tennél félre

-

ha nehezen köteleződsz el

-

nem tudsz vagy akarsz rendszeresen megtakarítani

-

alacsony a kockázattűrő képességed és nehezen viseled, ha a megtakarításod veszít az értékéből

-

ha semmilyen befektetési döntéssel nem akarsz foglalkozni

Ha a fentiek alapján úgy ítéled meg, hogy nem neked való ez a megtakarítás forma, akkor ne aggódj. Vannak még lehetőségeid a befektetésre, ha nyugdíj-előtakarékosságot indítanál.

Biztonságos a nyugdíjbiztosítás?

A magánnyugdíjpénztárak kálváriája után nem csoda, hogy sokan bizalmatlanok a hazai nyugdíjcélú megtakarításokkal szemben. Hogy valójában mi történt a magánnyugdíjpénztárakkal, arról ebben a magánnyugdíjpénztári összefoglalóban írtunk egy alapos elemzést.

A nyugdíjbiztosítás több szempontból is biztonságos, de a legfőbb érvek az alábbiak:

- Stabil, független, tőkeerős, nemzetközi háttérrel rendelkező biztosítóknál és bankoknál köthetsz szerződést. A pénzintézetek prudens, átlátható működését a Magyar Nemzeti Bank felügyeli.

- Ha egy biztosító tönkremegy, az ügyfeleket egy másik nyugdíj biztosító veszi át vagy kártalanítják az ügyfeleket. Ez az úgynevezett viszontbiztosítási rendszer, aminek tagjai a biztosítók.

- A nyugdíjbiztosítás egy öngondoskodási forma és nem az állami nyugdíjrendszer része. Az itt gyűjtött nyugdíjösszegre nem formálhat jogot az állam.

- A biztosítók kiszámítható portfóliókat is kínálnak, ahol nagyon alacsony kockázat mellett dolgozhat a pénzed és nem kell tartanod az árfolyamveszteségtől.

Miben segít neked a GRANTIS Öngondoskodási szakértője?

A GRANTIS öngondoskodási szakértői a személyes vagy online igényfelmérés során részletes és személyre szabottabb összehasonlítást készítenek neked. Kérj egy díjmentes kalkulációt, amiben kiszámoljuk neked, hogy mekkora nyugdíjmegtakarításra lenne szükséged és mekkora lesz a várható lejárati összeg, ha belevágsz a takarékoskodásba!

Ahogy láthatod, lejárati összeg szerint rendezve a nyugdíj előtakarékossági megoldásokat, akár több mint 10 millió forintos különbség is lehet két ajánlat között. Ez az eltérő hozamok és a költségek miatt van.

Ez azért van, mert ma 11 biztosító kínál több mint 40 ilyen nyugdíjcélú megtakarítást. Egy nyugdíj megtakarítási szerződésen belül 10-15 eltérő, vagy akár még több eszközalapból választva kell összeállítanod azt a megfelelő portfóliót, ami a legjobban dolgoztatja a pénzed. Ez nem egyszerű feladat és több olyan buktató is lehet, amit elsőre talán nem gondolsz át.

A személyes tanácsadásunk nyugdíjszámítás elvégzésével kezdődik, amit egy részletes igényfelmérés követ. Ekkor megismerjük a te elvárásaidat, igényeidet és anyagi lehetőségeidet. Mindezek alapján az öngondoskodási szakértőd készít egy személyre szabott kalkulációt, amiből megismerheted az igényeidhez leginkább illeszkedő nyugdíjcélú megtakarításokat. Szakértőink a múltbéli hozamokat is megmutatják.

Ha kiválasztottad a számodra megfelelő megtakarítást és az elindítás mellett döntöttél, segítünk a megfelelő dokumentumok előkészítésében, egészen a megtakarítás létrejöttéig. Gyakorlatilag levesszük az ügyintézés terhét a válladról.

Természetesen ezt követően is támaszkodhatsz szakértelmünkre, hiszen évente fogunk keresni, hogy átbeszéljük a megtakarításod teljesítményét.

Hasonlítsd össze a nyugdíjbiztosításokat a GRANTIS öngondoskodási szakértőivel

Nyugdíjbiztosítás hozamok és költségek

A könnyebb összehasonlítás érdekében a GRANTIS egyedülálló módon Magyarországon összegyűjti és évről évre frissíti, hogyan teljesítettek a nyugdíj megtakarítások mögötti eszközalapok.

A befektetéses nyugdíjbiztosítások esetében a befizetett megtakarításodon elért hozam jelentősen hozzájárul a lejáratkori nyugdíjösszeged mértékéhez. A cél tehát, hogy minél magasabb hozamot érj el a befizetéseiden. Ehhez elengedhetetlen a megfelelő eszközalapok kiválasztása.

A nyugdíjbiztosítás költségei

A hozam mellett a megtakarításodra az egyik legnagyobb hatást a költség gyakorolja. Azért fontos, hogy mennyibe kerül egy nyugdíj megtakarítás a futamidő alatt, mert minél kevesebbet kell költened rá, annál több pénzed marad a végén.

A költségek összehasonlításában segít a TKM mutató. A TKM (teljes költségmutató) egyetlen mutatószámban fejezi ki az összes éves átlagköltséget:

A TKM egy jó kiinduló pont a költségek összehasonlításához, de nem elégséges. Mivel típuspéldán keresztül mutatja be a költségek mértékét, biztosan nem ez lesz a te TKM-értéked, ha egy kicsit is eltérsz a paraméterektől, például idősebb vagy és többet tennél félre.

Nyugdíjbiztosítás adójóváírás

Az éves befizetéseid után 20%-os, maximum 130 000 Ft adójóváírást is igényelhetsz, ami szintén a nyugdíjszámládat gyarapítja. Az állami támogatás maximális kihasználásához éves szinten 650 000 Ft-os befizetés szükséges nyugdíjbiztosításnál. Minél előbb vágsz bele, annál több adójóváírást zsebelhetsz be, például egy 10 éves vagy 20 éves megtakarítási időszak alatt minden évben élhetsz vele.

Több nyugdíj előtakarékosság segítségével akár évi 280 000 Ft-ot is visszakaphatsz. Ezt az összeget csak úgy tudod visszaigényelni, ha több előtakarékosságot tartasz fenn. Például egy önkéntes nyugdíjpénztári megtakarítás mellé nyugdíjbiztosítás és/vagy nyugdíj előtakarékossági számla is választható.

Ahhoz, hogy az egy nyugdíjcélú megtakarításra jutó 20%-os adójóváírásnál többet kaphass vissza, be is kell fizetned annyi adót a béred után. Ám már a 2024-es minimálbérrel több mint 280 000 forint visszaigényelhető SZJA-d keletkezik. Tehát lesz miből visszakapni, ha legalább a minimálbért hazaviszed bejelentve.

Ahhoz, hogy visszaigényelhesd ezt az összeget, évente 1,4 millió forintot, azaz havonta 116 667 forintot kellene félretenned. Minden év végéig a nyugdíj eseti számlán még van lehetőséged a pótlásra.

Nyugdíjcélú megtakarítás után igénybevehető adójóváírás

| NYESZ | ÖNYP | Nyugdíjbiztosítás | |

|---|---|---|---|

| Maximálisan igénybe vehető adójóváírás | 100 000 Ft | 150 000 Ft | 130 000 Ft |

| Maximális éves adójóváíráshoz szükséges havi befizetés | 41 667 Ft | 62 500 Ft | 54 167 Ft |

| Maximális éves adójóváíráshoz szükséges éves befizetés | 500 000 Ft | 750 000 Ft | 650 000 Ft |

Adómentesség nyugdíjbiztosítással

A nyugdíjbiztosítás esetén nem csak az éves szinten 20 %-os adójóváírással járó adókedvezményt, de hosszú távon adómentességet is szerezhetsz a megtakarításaid hozamára.

Alapvetően 15 százalék személyi jövedelemadót, ismertebb nevén „kamatadót” kellene fizetned az elért hozamod alapján. Ez 1 millió forint hozam esetén 150 000 forint adót jelentene, így neked végül 850 000 Ft nyugdíjkiegészítést eredményez 1 millió forint helyett.

Ezt a 15 százalék kamatadót spórolhatod meg:

- a rendszeres díjakon elért hozamodra kivetett kamatadó a felére, azaz 7,5 százalékra csökken a megtakarítási időszak hatodik éve után.

- A tizedik megtakarítási év után pedig teljesen adómentessé válik a hozamod.

13 százalékos szochót sem kell fizetned, ha kitartasz a megtakarítással.

Ahhoz tehát, hogy adómentesen felvehesd a nyugdíjkiegészítésedet, legalább 10 évig kell takarékoskodnod. Az adómentességet el is veszítheted, így érdemes odafigyelned, hogy mekkora összeget fizetsz havi megtakarításként.

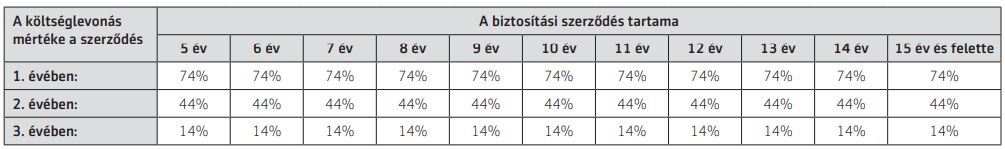

Így alakul a költségek elvonása a kezdeti években

Érdemes tudnod, hogy még mindig találkozhatsz úgynevezett “fejnehéz” költségszerkezetű nyugdíj előtakarékossággal. Ez azt jelenti, hogy a fix költségeket nem egyenlő mértékben elosztva vonja a biztosító a megtakarítási idő alatt. Az első 3-5 évben fizeted ki a rendszeres díjakból.

A befizetett rendszeres díjakat a biztosító befektetési egységek mellett kezdeti egységekre váltja és ezeket vonja el költségként. Így történhet meg, hogy sokan csodálkozva nézik a kezdeti években: befizetéseiket elvonták és alig maradt valami az eredeti célra, azaz a nyugdíjra.

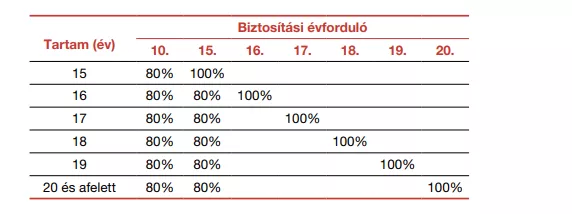

A hűségbónusz csökkenti a költségeket

A kezdeti magas költségeket hosszú távon a legtöbb esetben ellensúlyozhatja a hűségbónusz-rendszer. Amennyiben problémamentesen, mindig időben fizeted a rendszeres díjakat, a biztosító a kezdeti egységekből, vagy egy erre a célra fenntartott gyűjtőszámláról visszafizeti neked jellemzően a 10. évtől a rendszeres díj egy részét.

A nyugdíjbiztosítás megszüntetése

Hogyan kapod meg a nyugdíjösszeget, ha elérted az öregségi nyugdíjkorhatárt? Mit tehetsz, ha az érvényes nyugdíjkorhatár elérése előtt szükséged van a nyugdíjszámlán lévő összegre? A legvégső esettől az alternatív megoldásokig nézzük át a lehetőségeket.

A nyugdíjkorhatár elérésekor

Egy feltételnek kell teljesülnie, hogy a biztosító szolgáltassa neked a megtakarításodban felhalmozott vagyont: el kell érned a szerződéskötéskor érvényes nyugdíjkorhatárt. Ekkor választhatsz, hogy a biztosító milyen formában fizesse ki az előtakarékosságot.

Egy összegben: az összes egységedet visszaváltják és kifizetik neked a rendszeres és az eseti számlán összegyűlt vagyont egy összegben adó- és illetékmentesen. A likvid és a nyugdíj eseti számláról itt olvashatsz.

Járadék formájában: havi egyenlő részletekben osztja vissza az összegyűjtött nyugdíjvagyont, nagyjából úgy, ahogyan az öregségi nyugdíjat is havonta kapod. A járadék előnye, hogy a biztosítónál maradó pénz tovább termelheti a hozamot.

Vegyesen: úgy is rendelkezhetsz, hogy a nyugdíj megtakarítás egy részét egy összegben veszed fel, a fennmaradó részt pedig egyenlő részekre osztott járadék formájában szeretnéd.

Bármelyik lehetőséget is választod majd, a megtakarításodat biztosan adómentesen veheted fel.

A nyugdíjkorhatár előtt: lemondható a nyugdíjbiztosítás?

Egy ilyen megtakarítás célja, hogy nyugdíjas korodra nyújtson nyugdíjkiegészítést az állami nyugdíj mellé. Ezért a visszavásárlástól a biztosító és az állami is igyekszik távol tartani a megtakarítókat.

Természetesen van lehetőség teljes visszavásárlásra is a nyugdíjkorhatár elérése előtt, ha tényleg nincs más választásod. De az alábbiak miatt nem javasoljuk az idő előtti visszavásárlást.

Az első 3 évben egyáltalán nem éri meg megszüntetni: mivel ez egy fejnehéz konstrukció, a költségeket a megtakarítási idő elején, jellemzően az első 3 évben vonják el a rendszeres befizetéseidből a biztosítók. Ha ekkor szünteted meg a biztosításodat, jó eséllyel töredékét láthatod viszont a befizetett pénznek.

Adójóváírás visszafizetése büntetőkamattal: a nyugdíjkorhatár előtti megszüntetéssel vissza kell fizetned az adóvisszatérítéseket 20 százalékos büntetőkamattal terhelve. Ha például 5 évig visszakaptál évi 130 000 Ft állami támogatást, de az ötödik év után felmondod a szerződést, a 650 ezer forint adóvisszatérítésen felül további 130 000 Ft-os büntetőkamatot kell befizetned.

Kamatadó a hozam után: ha 10 éven belül vásárolod vissza, a hozam után adót kell fizetned. A kamatadó mértéke 15 százalék, ha az első hat éven belül veszed fel a hozamot. Ha hét és tíz év között, 7,5 százalék, a tizedik évtől pedig adómentesen vehető fel. Ha például 2017-ben indított szerződéseddel 300 000 forint hozamot értél el, de 2021-ben ezt kivetted volna a számládról, 45 ezer forint adót kellet volna befizetned.

Csökkentett visszavásárlási érték: régebbi szerződések esetén jellemző, hogy visszavásárlás esetén az összegyűjtött vagyon jelentős részét költségként számolják el. Így előfordulhatott az, hogy a megtakarító csak a befizetett pénz felét vagy még kevesebbet látott viszont.

Rokkantság esetén is fizet a biztosító: a biztosítási védelem kiterjed erre, tehát abban az esetben is hozzájuthatsz az addig összegyűjtött nyugdíj előgondoskodás teljes adó- és illetékmentes összegéhez, ha történne veled valami és elérnéd a 40 százalékos rokkantsági határt.

Nyugdíjbiztosítás vélemények – mit mond a szakértő?

Az évek folyamán több kritikai is érte ezt a nyugdíj előtakarékossági formát az ügyfelek és a szakma részéről. A mindössze 10 éve létező nyugdíj megtakarítás első konstrukciói átláthatatlanok és elképesztően drágák voltak más megtakarítási formákhoz képest. Nagyon nehéz volt akkora hozamot elérni, ami fedezte egy-egy, az ügyfél számára olykor drágára kialakított előgondoskodás költségét.

Mindezek mellett az óvatlan ügyfeleket akkor is jelentős kár érte, ha idő előtt felmondták a szerződését, a fejnehéz költségszerkezet miatt.

A helyzetet tetézte, hogy alkuszok egy része nem a nyugdíj-előtakarékoskodó érdekeit, hanem csak a saját hasznát nézte. A jutalék volt fontos és nem a hosszú távon is jó nyugdíj előtakarékossági megoldás. Ez vezetett odáig, hogy egyes alkuszok – nem törődve azzal, hogy kár éri a megtakarítót – egy-két év után már azt javasolták, hogy az ügyfél mondja fel a szerződését. Kössön meg egy másikat, mivel az új szerződés hozamai majd kárpótolják a régin elszenvedett veszteségért. Persze az ígért magas hozamok a legtöbbször csak ígéretek maradtak.

Etikus életbiztosítási koncepció

Éppen ezért a Magyar Nemzeti Bank már 2014-ben kiadta a TKM-re vonatkozó ajánlását, és limitálta a költségek felső határát. 2016-ban folytatódott a szabályozás, ami az egész életbiztosítás-piacra hatással volt. A jegybank bevezette az etikus életbiztosítás koncepcióját. A koncepció hatására

- jelentősen megnőtt a visszavásárlási érték,

- a biztosítók elérhetővé tettek egy legfeljebb néhány oldalas, érthetőbben megfogalmazott, kiemelt információkat tartalmazó dokumentumot (KID),

- eltűntek a rejtett díjak

- tovább csökkentek a költségek,

- korlátozták a közvetítőknek kifizethető jutalék mértékét

2016 második felére a biztosítók 168 biztosítást vezettek ki ennek hatására, ami a piacon elérhető életbiztosítások nagyjából felét jelentette.

A szabályozó és az etikus piaci szereplők fellépése után mára már egy jóval átláthatóbb, árazásban és szolgáltatásban is sokkal versenyképesebb konstrukcióvá vált a nyugdíjbiztosítás.

Nem kertelünk, elmondjuk, mit gondolunk: úgy tapasztaljuk, hogy a fentebb is részletezett kezdeti hiányosságokat, gyermekbetegségeket mára a biztosítók nagyrészt ledolgozták.

Olyan konstrukció jött létre, aminek ma megvan a helye a nyugdíjcélú megtakarítások palettáján. Még mindig nem ez a legolcsóbb öngondoskodási forma. De az egyedi előnyök, a hozampotenciál, az évi 20%-os adójóváírás, a stabil biztosítói háttér megfelelő öngondoskodási formává teszi. Bátran ajánlunk a többi öngondoskodási forma mellett a hozzánk forduló havi több száz ügyfélnek.

Megtakarítóként nem szabad elfelejteni a célt: azért teszel félre, hogy legyen később egy nyugdíjkiegészítésed. A legjobb nyugdíj megtakarítási forma így szerintünk az, amit tényleg fizetsz és félreteszel rendszeresen. Ez lehet egy nyugdíjbiztosítás, egy nyugdíj előtakarékossági számla vagy önkéntes nyugdíjpénztár, vagy akár más megtakarítás.

A lényeg, hogy fizesd rendszeresen. Kerüld el, hogy olyan megoldást válassz, ami végül több millió forinttal kevesebb nyugdíjkiegészítést eredményez neked. Az előbbi rajtad múlik, az utóbbiban bátran támaszkodj a GRANTIS nyugdíj megtakarítási szakértőire.

Gyakran ismételt kérdések

Mekkora az adóvisszatérítés nyugdíjbiztosítás esetén?

A nyugdíjbiztosítási számlára történő éves – akár rendszeres, akár eseti – befizetéseid után évi 20 százalékos, de maximum 130 000 Ft-os adójóváírást kapsz. Több nyugdíj előtakarékosságok kombinációjával max. évi 280 ezer forint igényelhető vissza.

Mi a nyugdíjbiztosítás?

Egy nyugdíjcélú előtakarékossági forma. Olyan különleges életbiztosítás, aminél az éves megtakarítási összeg 20 százalékát, de max. évi 130 000 forintot visszaigényelhetsz adójóváírásként a személyi jövedelemadódból. A felső határt havi 54 167 forintos megtakarítással érheted el.

Melyik a legjobb nyugdíjbiztosítás?

Rengeteg objektív és egyedi, csak rád érvényes tényező befolyásolja, hogy melyik lesz a számodra ideális választás. Nem lehet egyértelműen kijelenteni egy megtakarításról sem, hogy a legjobb. Fontos szempont a költség, amelyet a TKM-mutató alapján tudsz összehasonlítani. Szintén nem elhanyagolható az elérhető eszközalapok száma és teljesítménye. Mivel hosszú távú megtakarításról beszélünk, a biztosító stabil háttere szintén elengedhetetlen. Ahhoz, hogy a lehető legtöbb döntési szempontot meg tudd vizsgálni, érdemes nyugdíj előtakarékossági szakértő támogatását kérned.

Mikor fizet a nyugdíjbiztosítás?

Az összegyűlt vagyont két esetben veheted fel adó- és illetékmentesen. Ha eléred a szerződéskötéskori nyugdíjkorhatárt, vagy, ha legalább 40 százalékos rokkantságot, egészségkárosodást állapítanak meg nálad. A megtakarítást a nyugdíjkorhatár előtt is visszavásárolhatod az aktuális visszavásárlási táblázat szerinti értéken, illetve az adójóváírás visszafizetése és 20 százalékos büntetőkamat kifizetése mellett. Ha a megtakarítás alatt elhalálozol, a megjelölt kedvezményezett vagy örökös veheti fel a megtakarításodat.

Mi az évi 20%-os adójóváírás feltétele?

A nyugdíjbiztosítások után járó évi 20 százalékos adóvisszatérítéshez két feltételnek kell teljesülnie. Az adott adóévben fizess be a nyugdíjszámládra, hiszen erre az összegre vetítve számolják az adóvisszatérítés mértékét. A másik feltétel, hogy neked vagy, ha neked nincs, egy közeli hozzátartozódnak, barátodnak legyen SZJA-köteles jövedelme például alkalmazotti jogviszonyból, mivel ebből írják jóvá az összeget. Ez éves szinten 130 000 ft-os tételt is jelenthet.

Mikor kapom meg a nyugdíjbiztosítás adóvisszatérítést?

Az SZJA-bevallásod elfogadása után a Nemzeti Adó- és Vámhivatal gondoskodik az adóvisszatérítés kiutalásáról jellemzően néhány napon belül, amennyiben nincs más adótartozásod. A visszatérített adó nem a saját folyószámládra kerül, hanem szintén a nyugdíj megtakarításodat gyarapítja és egy, erre a célra kialakított konzervatív, alacsony kockázatú eszközalap egységeire váltja a biztosító.

Mi az indexálás?

A rendszeres díj évenkénti emelése, ami arra szolgál, hogy védjen az infláció ellen és megőrizze a megtakarításod vásárlóerejét idős korodra. Más néven éves értékkövetés.

Mi az a visszavásárlási érték?

Van rá lehetőséged, hogy nyugdíj előtt hozzáférj részben vagy egészben a megtakarításodhoz. Ez a visszavásárlás. A biztosító ilyenkor a biztosításod visszavásárlási értékét adja vissza, ami jellemzően kevesebb, mint a tényleges megtakarításod. Mivel a visszavásárlás során – főleg a kezdeti szakaszban – nagyon alacsony a visszavásárlási érték, nem javasoljuk, hogy megszüntesd a megtakarításod. Részleges vagy teljes visszavásárlás előtt javasoljuk, hogy konzultálj a tanácsadóddal a költséghatékony megoldás érdekében.

Mi az a TKM?

TKM = Teljes költség mutató. A jegybank által megalkotott mutató célja, hogy egyszerűen összehasonlíthatóvá tegye a nyugdíjbiztosításokat, egyéb életbiztosításokat és önkéntes nyugdíjpénztárakat azok költségei alapján. A tőkére vetített százalékos mutatót egy, az átlagos szerződéssel közel megegyező példa alapján számolják a biztosítók.

Mi az a unit-linked nyugdíjbiztosítás?

Unit-linked, vagy más néven befektetési egységekhez kötött biztosítás is választható. Olyan öngondoskodási konstrukció, amely életbiztosítási szolgáltatáson (például halálesetkori kifizetésen) túl megtakarítást is kínál. Rendszeres befizetéseidet a biztosító eszközalapokban kezeli, amelyben gyarapodhat a vagyonod. A befektetési egységekhez kötött megtakarításnál a lejáratkori kifizetés mértékét az határozza meg, hogy milyen hozamot termeltek az eszközalapok.

Mikortól érdemes nyugdíjbiztosítással megtakarítani?

18 éves kortól köthető ilyen megtakarítás. Kedvezményezettnek, aki majd felhasználja a megtakarítást, fiatalabb is lehet (ha nem fizet szja-t, akkor nem lehet miből igényelni az adójóváírást) Abban az esetben érdemes nyugdíjbiztosítást indítanod, ha hosszú távon, legalább 10 évig takarékoskodnál és olyan lehetőséget keresel, aminek magas hozamtermelő képessége van. Az adójóváírás feltétele, hogy legyen befizetett személyi jövedelemadód.

Mennyi pénz gyűlik össze nyugdíjbiztosítással?

A lejárati összeg három elemből gyűlik össze: az első és a legfontosabb a rendszeres befizetéseid, azaz, hogy mennyi pénzt teszel félre a megtakarítási idő alatt. A második komponens a rendszeres befizetéseiden elért hozam. A befizetett pénzedet a biztosító befekteti az általad meghatározott eszközalapokon keresztül. Ezek a befektetések neked hozamot termelnek a megtakarítási idő alatt. Választhatsz kockázatosabb, de nagyobb hozammal kecsegtető, vagy biztonságos, de alacsony hozamot produkáló eszközalapok közül. Jellemzően érdemes nagyobb hozampotenciállal rendelkező, tehát leginkább részvényekből álló portfóliót kialakítanod, ha még hosszú évtizedeid vannak hátra a nyugdíjig. Ahogy közeledsz a lejárathoz, érdemes egyre biztonságosabb eszközökre váltani, hogy megőrizd az összegyűlt vagyonodat. A harmadik komponens pedig az éves adójóváírás, ami szintén gyarapítja a lejárati összeget.

Milyen kiegészítő biztosítás köthető a nyugdíjbiztosításokhoz?

A nyugdíjbiztosítások megtakarítás mellett kockázati életbiztosításként is funkcionálnak. Tehát a megtakarító halála esetén a kedvezményezett kap egy egyszeri biztosítási összeget. Tapasztalatunk szerint ugyanakkor ez az életbiztosítás legtöbbször nem jelent elégséges védelmet, így érdemes lehet teljes értékű, egyedi élethelyzetre szabott kiegészítő biztosítási elemekkel kombinálni.

Mennyi pénzt érdemes félretenni havonta nyugdíjbiztosításra?

Az egyedi élethelyzetedtől, céljaidtól és pénzügyi lehetőségeidtől és természetesen a nyugdíjig hátralevő évek számától függ, hogy mekkora összeggel érdemes takarékoskodnod nyugdíjra. A GRANTIS öngondoskodási szakértői abban tudnak segíteni, hogy reálisan megállapítsd, mennyi pénzt kell és tudsz félretenni.

Kell 13% szocho-t fizetni nyugdíjbiztosítás után?

A 2023 július előtt kötött nyugdíjbiztosítási szerződések esetében nem kell szocho-t fizetni, amikor a biztosító kifizeti a megtakarítást. A július 1. után kötött szerződések esetében is megtakarítható a szocho: akkor nem kell megfizetni, ha a szerződést nem bontod fel legalább 10 évig. Ebben az esetben mentesülsz a szocho és kamatadó megfizetése alól.

Ebben a cikkben

Tartalomjegyzék

Független nyugdíj-megtakarítási szakértőink díjmentesen segítenek az összehasonlításban

Független nyugdíj-megtakarítási szakértőink díjmentesen segítenek az összehasonlításban