Nyugdíjbiztosítások összehasonlítása 2024 – Az előnyökről és hátrányokról

- Írta: Deák Ferenc István

- publikálva: 2022. július 14.

- frissítve: 2024. január 04.

- Olvasási idő: 34 perc

Jöjjön egy nyugdíjbiztosítás összehasonlító kalkulátor, utána pedig belevágunk a részletes útmutatóba!

Nézd meg az erről készült összefoglaló videónkat! 📼

Sipos Viktória, a Grantis nyugdíjszakértője elmondja, mire kell figyelni egy nyugdíjbiztosítás kiválasztásánál, milyen szempontok alapján érdemes őket összehasonlítani (költség, hozam, rugalmasság stb.), és mik azok a tényezők, amikre sokan nem figyelnek, pedig kellene.

Mit jelent az, hogy nyugdíjbiztosítási szakértők vagyunk? 👨💻

A portál mögött a GRANTIS több mint 50 fős etikus pénzügyi tanácsadói csapata áll, akik 2013-ban a fejükbe vették, hogy az eddigi pénzügyi tanácsadói gyakorlat pontosan ellenkezőjét fogják képviselni: Az információk értékesítési célú elhallgatása helyett mi őszintén megmutatunk mindent a pénzügyi termékekkel kapcsolatban, ízekre szedjük azokat és összehasonlíthatóvá teszünk mindent. (A teljes sztorinkat itt tudod elolvasni >>)

Ennek első komoly állomása az volt, amikor 2014-ben, a nyugdíjbiztosítások megjelenése után 2 hónappal elindítottuk a Nyugdíjbiztosítás.com-ot, aminek nyílt célja az volt, hogy a nyugdíj előtakarékosságok árukeresőjeként rangsorolni és összehasonlítani tudják vele az emberek a nyugdíj célú megtakarításokat és egyfajta független közvetítő, tanácsadói szerepet töltsön be. Az elképzelés hasznosnak bizonyult, hiszen 1 évvel később a Nyugdíjbiztosítás összehasonlító kalkulátorunkról az ORIGO főoldali cikket közölt >>, utána pedig a sajtót is elkezdte érdekelni az a csapat, aki mindent tud a nyugdíj célú megtakarításokról. (TV riportjainkat itt éred el >>)

A Forbes magazinban is találkozhattál velünk. A teljes Forbes cikket itt tudod elovasni >>.

A nyugdíjbiztosítás összehasonlító kalkulátorunk azóta többszöri fejlesztésen ment keresztül, amelynek keretében a piacon elérhető számos nyugdíjbiztosítást ízekre szedtük. Egy külön dedikált kollégánk foglalkozik azzal, hogy folyamatosan a biztosító társaságokkal egyeztetve tökéletesítse a kalkulátort és, hogy napi szinten képben legyen a termékváltozásokkal. Több mint 30 magasan képzett tanácsadónk ezért olyan a piacon egyedülálló kalkulátorral tud segíteni ügyfeleinknek személyes tanácsadás keretében, amely több mint 60 nyugdíjbiztosítás konkrét költség- és hozamadataival számol, ennek köszönhetően pedig havi 600-800 érdeklődő fordul hozzánk a weboldalunkon keresztül, hogy segítsünk neki képbe kerülni nyugdíj előtakarékossági témában.

Mindezek miatt biztosak vagyunk benne, hogy nálunk jobban és mélyrehatóbban senki nem ért a nyugdíjbiztosításokhoz, és ezért érezzük a feladatunknak azt, hogy végre születhessen egy korrekt és objektív összefoglaló, nyugdíjbiztosítási témakörben. De kezdjük az elején. Mi is az a nyugdíjbiztosítás?

1. Mi az a nyugdíjbiztosítás? 👵

2014.január 1-től az SZJA törvény létrehozta a nyugdíjbiztosítás jogi kategóriáját, amely nem más mint a megtakarítással kombinált életbiztosítás nyugdíjkorhatárig tartó formája. A nyugdíjbiztosítás tehát a befektetéssel kombinált életbiztosítások egy olyan speciális fajtája, amely minden esetben a kötéskori aktuális nyugdíjkorhatárkor jár le, azaz jelenleg a biztosított 65 éves korában. Maga a megtakarításos életbiztosítás így nem újkeletű dolog, hiszen ilyen termékek már a 90-es évek óta elérhetőek Magyarországon, ami 2014-től változott az az, hogy az SZJA törvény kimondta, hogy adójóváírás is igénybe vehető a nyugdíjbiztosításokra. Illetve a 90-es évek óta ezek a termékek hatalmas evolúción mentek keresztül (amely ma is tart), így az életbiztosítás ma már nem áll meg ott, hogy jó esetben a befizetett pénzt hozza vissza, hanem komoly reálhozamot is elérhetünk vele, ha jól választunk.

Az első és legfontosabb tehát, hogy a nyugdíjbiztosítás alapja, egy több mint 20 éve létező konstrukció, amely az államtól teljesen függetlenül működő, nemzetközi és gyakran többszáz éves üzleti biztosító társaságok kínálataiban érhető el, ugyanúgy, mint egy kötelező- vagy lakásbiztosítás.

Jellegét tekintve pedig ez egy saját nevünkre szóló megtakarítási számla, amely életbiztosítási védelemmel is kombinálva van.

A privát nyugdíjbiztosítás nem összekeverendő a magánnyugdíjpénztárakkal, amely az állam által létrehozott, és az állam által, járulék formájában beszedett TB nyugdíjpillér volt, szemben a nyugdíjbiztosítással, amely egy egyéni megtakarítási termék, mint egy bankszámla. A kettő közötti eltérésről az ATV-nek >> is beszéltünk.

Hogy miért kell életbiztosítással kombinálni egy nyugdíj célú megtakarítást? Ennek 3 előnye is van:

- Egyrészt az életbiztosítás, mint jogi kategória nem számít magánvagyonnak. Ennél fogva a nyugdíjbiztosítás nem perelhető nem végrehajtható, a NAV által nem inkasszálható

- Másrészt az életbiztosításnak van egy olyan óriási előnye, egy “sima” megtakarítással szemben, hogy nem csak a lejáratkor fizet, hanem halál- vagy már 40%os rokkantság esetén is. A nyugdíjra félretett pénzünk így nem csak, hogy azonnal, illetékmentesen örökíthető, de egy esetleges rokkantság esetén is támogat minket

- Harmadrészt pedig az életbiztosítás mellé egy képzett tanácsadót is kapunk, aki a lejáratig törődik velünk, válaszol a kérdéseinkre és gondoskodik róla, hogy a nyugdíjbiztosítás a lejáratkor is jó üzlet legyen majd. Ezt egy banki megtakarítás számla mellé nagyrészt hiába várjuk egy banki ügyintézőtől, akinek napi 20-30 beérkező ügyféligénnyel kell foglalkoznia, hogy teljesítse a célszámokat.

2. Mit jelent a nyugdíjbiztosítás 20% adókedvezménye? 🚀

A félretett pénzünk +20%-kal többet ér!

A 2014-es SZJA törvény kimondja, hogy a nyugdíjbiztosítások a (azaz a nyugdíjkorhatárig tartó megtakarításos életbiztosítások) esetében az éves félretett összeg 20%-a de maximum 130.000 Ft a befizetett SZJA-ból a számlára visszaigényelhető.

A maximális éves 130.000 Ft adójóváírást így éves 650.000 Ft-os nyugdíjbiztosítással használhatjuk ki, de egy havi 20.000 Ft-os megtakarítás esetén is, valójában 20%-kal több, azaz 24.000 Ft kerül a számlánkra, amelyből a +4.000 Ft a visszaigényelt adónk.

Te döntöd el, hogy az államkasszában hagyod-e az adódat, vagy minden évben félreteszed magadnak!

Ez a 20%-os garantált bónusz a nyugdíjbiztosításunkra minden évben visszaigényelhető, amelyet törvény enged meg nekünk és amelyet elveszítünk, ha nem hívunk le. Még mielőtt elkezdenél számolni elárulom, hogy már egy havi bruttó 127.500 Ft-os minimálbérből is évi 229.500 Ft SZJA-t fizetsz be, úgy, hogy biztos, hogy neked is van visszaigényelhető SZJA-d!

Az szja adójóváírás visszaigénylése ráadásul pofon egyszerű, 2018-tól már ügyfélkapun is elintézhető. Erről egyébként írtunk is egy cikket, amit ide kattintva érsz el, de a mi ügyfeleinknek minden esetben szólunk a határidő előtt és ha kell segítséget is nyújtunk a visszaigénylésben.

A nyugdíjbiztosítás legnagyobb előnye tehát a +20% az adott évi befizetéseidre minden évben, csak azért, mert félreteszel nyugdíjra.

Ez az adójóváírás lehetősége és ez született meg 2014-ben. Az adójóváírás persze egy üzenet is az államtól, amely burkoltan kifejezi, hogy a TB nyugdíj már nem fog tudni gondoskodni rólunk, ezért tegyünk félre és használjuk az általa biztosított adókedvezményt.

És hogy mennyit számít az adókedvezmény hosszú távon?

Milliókat, méghozzá azért milliókat mert ne feledkezz meg, hogy a nyugdíjbiztosításban visszaigényelt SZJA pénzösszeg ugyanúgy hozamot is termel neked. Ezért, ha csak egy havi 25 ezer forintos nyugdíjbiztosítást is nézünk, akkor 25 év alatt közel 2,5 millióval lesz több pénzed az adójóváírás és azok hozamai miatt!

| futamidő | adókedvezmény havi 25 ezer Ft befizetése esetén | adókedvezményen keresett összes hozam | adókedvezmény a hozamaival együtt (tőke nélkül) |

|---|---|---|---|

| 10 év | 600 000 Ft | 120 366 Ft | 720 366 Ft |

| 15 év | 900 000 Ft | 301 415 Ft | 1 201 415 Ft |

| 20 év | 1 200 000 Ft | 586 685 Ft | 1 786 685 Ft |

| 25 év | 1 500 000 Ft | 998 754 Ft | 2 498 754 Ft |

Most pedig nézzük meg, hogy milyen típusai vannak a nyugdíjbiztosításoknak!

3. Milyen típusai vannak a nyugdíjbiztosításnak? 🔀

Alapvetően 2 féle nyugdíjbiztosítás létezik:

- A hagyományos nyugdíjbiztosítás, és a

- Befektetési egységekhez kötött nyugdíjbiztosítás

A hagyományos nyugdíjbiztosítás

A hagyományos nyugdíjbiztosítás a régebbi típusú megtakarítással kombinált életbiztosítás. Azért hagyományos, mert a biztosító azt mondja, hogy te fizetsz nekem egy összeget havonta én pedig ezért a lejáratkor és halálesetkor visszaadok neked legalább egy ekkora összeget. A lejárati összeg pedig úgy van kiszámolva, hogy egy 2-2,5%-os fix kamatot garantál nekünk, illetve az e fölött a biztosító által elért többlethozam 80-100%-is megkapjuk.

A hagyományos nyugdíjbiztosítás tehát garantált kamatot biztosít nekünk, és ezt bele is írják a szerződésbe, ezért azoknak a megtakarítóknak, akik fokozottan kerülik a kockázatot ez egy biztos megoldást jelenthet.

Az érem másik oldala pedig az, hogy mivel a biztosító beletette magát egy vállalásba felénk, ezért nem igazán fog kockáztatni a befektetések kezelésénél, hanem ő is valami biztosabb és alacsonyabb kockázatú befektetésben tartja majd a beszedett pénzek egy részét, ezért hosszútávon várhatóan nem lesznek olyan magas hozamaink, mint ha nem kapnánk garanciát.

A hagyományos nyugdíjbiztosítás így egy garantál kamatú, de cserébe hosszútávon alacsonyabb hozampotenciált rejtő megoldást jelent. A garantált kamatú nyugdíjbiztosításokról készítettünk egy összehasonlító táblázatot neked, ahol az egyes biztosítók által kínált garantált kamatok mértékét is megtalálod:

Garantált kamatú nyugdíjbiztosítás összehasonlítás 2023

| Nyugdíjbiztosítás | Többlethozam jóváírás | Garantált technikai kamat | 5 éves TKM | 10 éves TKM | 15 éves TKM | 20 éves TKM |

| Aegon Relax Bázis | 100% | 1% | 4,51% | 3,59% | 3,18% | |

| CIG Pannónia Értékmegőrző Nyugdíjbiztosítás | min. 85% | 1,80% | 2,23% | 2,34% | 2,05% | |

| Generali MyPlan | min. 90% | 0% | 2,86% | 2,47% | 2,18% | |

| GRAWE Eurós Nyugdíjbiztosítás Adójóváírással vegyes életbiztosítás | min. 85% | 1,80% | 3,05% | 2,45% | 2,06% | |

| GRAWE Nyugdíjbiztosítás Adójóváírással vegyes életbiztosítás | min. 85% | 0,60% | 4,10% | 3,33% | 2,97% | |

| Groupama Easy Nyugdíjbiztosítás (hagyományos nyugdíjbiztosításként) | min. 1% | 0% | 9,55% | 9,70% | 9,13% | |

| Groupama Balansz Nyugdíjbiztosítás (hagyományos nyugdíjbiztosításként) | min. 1% | 0% | 3,91% | 6,39% | 6,55% | |

| Groupama Next Nyugdíjbiztosítás (hagyományos nyugdíjbiztosításként) | min. 1% | 0% | 9,55% | 9,70% | 9,13% | |

| Posta Nyugdíj Aranytartalék | min. 80% | 1,60% | 3,47% | 3,33% | 3,38% | |

| Posta Nyugdíj Prémium | min. 80% | 1,60% | 2,00% | 1,77% | 1,66% | |

| NN Motiva 12 | 60% (adójóváíráson elért többlethozam esetében 80%) | 1,50% | 6,02% | 5,39% | 4,57% | |

| Uniqa Harmónia Classic | 0,3% feletti rész 90%-a | 0,50% | 3,72% | 3,03% | 2,66% | |

| Uniqa Jövőkulcs Classic | 0,3% feletti rész 90%-a | 0,50% | 3,72% | 3,03% | 2,66% |

A táblázatot a Grantis készítette.

A befektetéssel kombinált nyugdíjbiztosítás

A befektetéshez kötött nyugdíjbiztosítás esetében a hagyományos nyugdíjbiztosítással ellentétben sokkal nagyobb szabadságot kapunk abba, hogy beleszóljunk a biztosító mibe fektesse a pénzünket. Az előző, hagyományos nyugdíjbiztosítás esetében a pénzalapot a biztosító kezeli, aki sok esetben még abba sem avat bele, hogy mibe fektet. A befektetéses nyugdíjbiztosítás esetében viszont mi válogathatunk a befektetési alapok közül.

Csak egyet kérünk tőled: Ne dönts egyedül!

Biztosító társaságonként akár 15-20 befektetési alap közül is választhatunk, így fektethetünk különböző régiókba, iparágakba, vagy részvényekbe és kötvényekbe is. A befektetési alapokat kombinálhatjuk is, így létrehozhatunk egy olyan portfóliót, amellyel egyszerre vállalhatunk nekünk tetsző kockázati szintet és érhetünk el közepes-magas hozamokat is. Sőt ezen felül léteznek ún. menedzselt ill. céldátum alapok is, amelyeket a biztosító szakemberei kezelnek nekünk, így sem értenünk nem kell hozzá, sem pedig foglalkoznunk vele, mégis esélyesek vagyunk kiemelkedő hozamokra.

A befektetési alapok amiket választhatunk, akár több száz vagy több ezer értékpapírt is tartalmazhatnak, azaz a gazdaság egy bizonyos szeletét vehetjük meg általuk. Ilyen alapon, ha a gazdaságban növekedés történik, akkor ebből a növekedésből mi is részesülhetünk és ebből keletkezik a hozamunk.

A befektetéssel kombinált nyugdíjbiztosítást választják a legtöbben, pontosan a kiemelkedő hozamelvárások miatt.

De mit is jelent az, hogy kiemelkedő hozam?

4. Mekkora hozamot várhatok egy nyugdíjbiztosítástól? 🧮

Magyarországon már 250 ezer embernek van nyugdíjbiztosítása, és nagyon sokan azért választják ezt a nyugdíj előtakarékossági formát, mert hosszú távon kiemelkedő hozamokat érhetünk el vele. De mit jelent ez a számokban?

Jelenleg a jegybanki alapkamat 0,6%, a bankok pedig évente 1-2%-os kamatot kínálnak a lekötött pénzünkre, mindemellett 3%-os az infláció, azaz ennyivel romlik a pénzünk átlagban évente. Bankban tartva, tehát a pénzünk folyamatosan romlik.

A nyugdíjbiztosítások legfőbb előnye, viszont hogy nem vagyunk függésben a jegybanki alapkamattól és inflációtól sem, mert esélyünk van nemzetközi értékpapírok hasznából részesedni. Amint az pedig az alábbi ábrán látható, a nemzetközi értékpapírok által termelt hozamok az utóbbi 80 évben többszörösen meghaladták az infláció mértékét (az inflációval csökkentett hozamot reálhozamnak nevezzük).

De mi a helyzet a konkrét számokkal? Fontos kiemelni, hogy almát az almával, körtét a körtével érdemes összehasonlítani, ezért a nyugdíjbiztosítások tekintetében az elmúlt 5 év hozamadatait, 3 kockázati szint szerint vizsgáltuk meg és az összes olyan biztosító hozamadatait figyelembe vettük, akik nyilvánosan közlik az elért hozamaikat. Született tehát egy nyugdíjbiztosítási“iparági” átlag, amely végül 13 biztosító társaság 153 különböző eszközalapjának 2012 és 2017 közötti hozamteljesítménye alapján az alábbi számokat mutatta meg nekünk:

Az ábrán az éves átlaghozamok láthatóak, a költségek levonása nélkül. (a költségek termékfüggőek, ezt a következő részben taglaljuk). A kötvény- vegyes- és részvénytúlsúlyos nyugdíjbiztosítási alapok átlagosan 2,05%, 5,81% és 8,83%-os éves átlaghozamot produkáltak az elmúlt 5 évben. Az átlagosan azt jelenti, hogy volt olyan biztosító, amely egy adott kockázatú alapja ennél az átlagnál többet hozott, de volt olyan is, amelyik ennél kevesebbet. Ha az arany középutat, azaz a vegyes (sárga oszlop) befektetési eszközalapokat vizsgáljuk akkor éves 5,81 % teljesítményt voltak képesek elérni ezek az alapok, amit viszonylag stabilan, tehát erős kilengések nélkül hoztak. A részvény alapok ennél magasabb 8,83%-os átlagteljesítményt hoztak. Tipikusan a részvényhozamok szoktak egyébként kétszámjegyűek is lenni, de ezek akár negatívban is jelenthetnek ugyanennyit, ezért érdemes óvatosan bánni a részvényekkel.

A múlt persze nem garancia a jövőre, mégis azt szoktuk mondani fentiek alapján, hogy az aki évi 6-8%-nál többel kalkulál, az nem ért a nyugdíjbiztosításokhoz.

Mi 6%-os elméleti kalkulációt használunk ügyfeleinknél és törekszünk arra, hogy olyan egyedi portfóliót állítsunk össze, amely a vállalt kockázat figyelembevételével, legalább ekkora, vagy akár ennél magasabb hozamot is esélyes elérni a gyakorlatban.

Ez persze attól is függ, hogy neked mennyi időd van még hátra a nyugdíjig, mert minél fiatalabb vagy, annál több részvényt használhatsz a portfoliódban és annál magasabb átlaghozam elérésére van lehetőséged. A fenti ábrák és az éves 6%-os átlag természetesen a megtakarításos nyugdíjbiztosításokra vonatkozik, a garantált megoldások esetében ennél alacsonyabb hozamokkal érdemes számolni, a kockázatkerülő eszközök miatt.

A hozam egy fontos dolog, hiszen azért teszünk félre nyugdíjra, hogy az évek alatt gyarapodjon a pénzünk, de a végén csak a teljes haszon fog számítani, amelyet a hozam mellett egy másik fontos tényező is meghatároz, ez pedig az adott nyugdíjbiztosítás költsége.

Érdekelnek a múlt legjobb hozamai?

5. A nyugdíjbiztosítás költségei 💸

Ez az a rész, ahol a legtöbb ferdítést lehet olvasni a neten, a különböző hozzá nem értő cikkekben. Ez pedig azért van mert mindenki az alapján próbál szakértőnek látszani, amit olvasott a témáról és senki nem számol utána a dolgoknak. A legdurvább ferdítés az, hogy az összes nyugdíjbiztosítás drága. Ezt jellemzően úgy bizonyítják az inkompetens cikkírók, hogy előveszik a TKM táblázatot, amely a nyugdíjbiztosítások elméleti költségeit tartalmazza. Ebből szándékosan kiválasztanak egy magas TKM-mel rendelkezőt és ez alapján levezetik, hogy az összes termék ilyen drága. Mi a probléma ezzel?

Először is az, hogy a TKM, azaz a Teljes Költség Mutató nem alkalmas arra, hogy egy nyugdíjbiztosítás pontos költségeit kimutassuk, mert ha alkalmas lenne akkor nem lenne szükség az összehasonlító kalkulátorunkra, és az nem is lenne akkora dolog, hogy az ORIGO írjon róla. A TKM egy típuspéldán keresztül mutatja ki egy adott nyugdíjbiztosítás költségeit, amely így a típuspélda számaival lesz igaz, míg a kalkulátorunk minden egyes egyedi élethelyzetben a pontos tételes költségekkel számol, magyarul minden esetben egyedi TKM-et hoz létre.

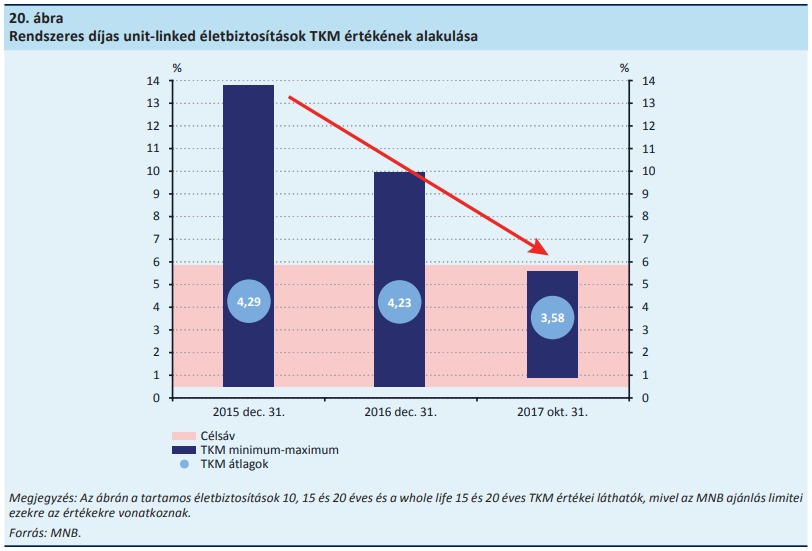

A cikkírók sokszor azt is “elfelejtik” megemlíteni, hogy a nyugdíjbiztosítások folyamatosan fejlődnek, és egyre olcsóbbak lesznek, az etikus életbiztosítási koncepciónak hála pedig 2017-től már az átlagos költségszintjük sem mondható igazán drágának. Lásd a következő ábrát:

Mikor egy nyugdíjbiztosítás – vagy bármely más megtakarítási forma költségét vizsgáljuk – akkor ne felejtsük el, hogy ingyen ebéd nincsen. Nem létezik olyan befektetés, amit ingyen kezelnének nekünk. Még a NYESZ számla, amely komoly tőzsdei alapismereteket feltételez sincsen ingyen. Piaci szinten 1-2% között van az átlagos alapkezelési költség és erre jönnek rá a biztosítások költségei.

A nyugdíjbiztosítás költségének vizsgálatakor, így ebből induljunk ki, illetve a költséggel szemben mindig vizsgáljuk meg a kapott többletszolgáltatásokat is!

Nyugdíjbiztosítások esetében ezek a 10 év utáni kamatadó mentesség, az illetékmentes örökölhetőség, a per- és végrehajtás mentesség, a 40% rokkantság esetén történő kifizetés, a nyugdíjkorhatár bebetonozása, és a legfontosabb helyen pedig az a tény áll, hogy nem kell értenünk hozzá. Sőt a nyugdíjbiztosítás mellé jó esetben kapunk egy független szakértőt is, akihez bármikor fordulhatunk. Ezért nagyon fontos, hogy kivel indítjuk el a nyugdíjbiztosításunkat és kivel szeretnénk együtt dolgozni az elkövetkezendő 15-20-30 évben.

Mindenesetre megpróbáltuk most egy ábrába belesűríteni a legfontosabb dolgot, amit a nyugdíjbiztosítások költségeiről megtanultunk miután darabokra szedtük a termékeket: Ez pedig az, hogy a költségek között valóban nagyok a különbségek, ezért nem mindegy, hogy melyiket választjuk.

13 terméket megvizsgálva még ugyanakkora hozamot feltételezve, mindössze havi 25.000 Ft-ot félretéve is akár több millió forintos különbségek lehetnek a lejárati összegekben:

(Ilyen listát egyébként te is nézegethetsz ide kattintva, a Nyugdíjbiztosítás összehasonlító kalkulátorunkkal >>)

A választásnak tehát komoly tétje van. Vannak olcsó és drága termékek is, ezért ugyanúgy mint az elérhető hozam esetében, a költségek mérlegelésénél is résen kell lennünk. Ehhez viszont erősen ajánlott egy független szakértőt is igénybe venni, aki a tényleges költségek alapján, számokkal tudja segíteni a döntésünket!

A legolcsóbb nyugdíjbiztosítást keresed?

Általánosan egyébként elmondható, hogy egy 2% körüli TKM-mel rendelkező nyugdíjbiztosítás már jó ajánlatnak számít, ami ennél magasabb költséggel dolgozik, azt sem zárjuk ki azonnal, de ott már komolyan meg kell nézni a hozamokat, hogy valóban megéri-e az a +1% többletköltség. 3%-os költség fölött viszont már nem ajánlunk szívesen nyugdíjbiztosítást. A végső képlet ugyanis így néz ki:

Profit = befizetés + adójóváírás – költség + kamatos kamat

Ebből a befizetés és az adójóváírás fix, ám a várható hozam és a költség aránya nagyban meg fogja határozni egy ajánlatról, hogy érdemes-e vele foglalkozni. Ezt viszont minden esetben a te számaiddal, a te életkoroddal, a te havi megtakarítási összegeddel fogjuk kiszámolni és eszerint rangsoroljuk a nyugdíjbiztosítási termékeket, hogy valós képet kaphassunk.

Sok esetben például érdemes lehet egy drágább nyugdíjbiztosítást választani, ha a magasabb költséget a biztosító arra használja fel, hogy jobb alapokat és jobb alapkezelést tudjon belőle megfinanszírozni, mert ilyen esetekben a várható hozamunk is magasabb lesz. Ha viszont a termék TKM-e hiába drágább, nem kapunk érte több esélyt a magasabb hozamokra, akkor azt az ajánlatot kerülni kell.

Havonta 600 és 800 között van azoknak az embereknek a száma akik online, a weboldalunkon keresztül segítséget kérnek tőlünk nyugdíjbiztosítással kapcsolatban. Ők azok akik az egymásnak ellentmondó cikkek helyett a tényekre és a konkrét számokra kíváncsiak.

No de haladjunk tovább, biztosan érdekel téged az is, hogy milyen feltételekkel és mikor lehet hozzáférni ahhoz a pénzhez, amit a nyugdíjbiztosításban gyűjtesz?

6. Mikor férhetek hozzá a nyugdíjbiztosításban összegyűlt pénzemhez? 💰

Alapesetben a nyugdíjbiztosítási szerződés 3 időpontban szolgáltat:

- A lejáratkor, azaz a 65. születésnapodon, adó- és illetékmentesen, azonnal szabad felhasználásra. (De kérheted havi járadékban is).

- A biztosított személy halálakor, a megjelölt kedvezményezett 2 héten belül megkapja a pénzt szintén adó- és illletékmentesen. (vagy fizetheti tovább is a szerződést magának).

- Illetve a 40%-ot meghaladó rokkantság igazolásának időpontja után, megint csak adó- és illetékmentesen.

Az első ponthoz fontos megjegyezni azt, hogy hiába emelik közben 70, 75 vagy 80 évre a nyugdíjkorhatárt, a nyugdíjbiztosításban te előre szerződsz a 65 éves kori lejáratra, így rád mindig ez fog vonatkozni. Ez az előny viszont a csak a nyugdíjbiztosításra igaz.

Ha azonban előbb lenne szükséged a pénzre, akkor ugyanúgy mint a NYESZ >> és az Önkéntes nyugdíjpénztár >> esetében, a visszaigényelt adójóváírásokat 20%-kal megnövelt összegen vissza kell fizetned, hiszen az a nyugdíjadra jár.

Illetve ilyenkor általában nem férhetsz hozzá a teljes összegyűlt pénzedhez, hanem csak egy bizonyos részéhez, amely rész nyugdíjbiztosításonként változó, és az ún. visszavásárlási táblázat tartalmazza ezt, amelyet a szerződéses feltételek között találsz meg. Minél több idő telt már el a nyugdíjbiztosítás elindítása óta, ez a visszavásárlási érték annál magasabb, és ezt a részt 10 év után kamatadómentesen kiveheted. Általában azt szoktuk javasolni, hogy kétszer is gondoljuk meg, hogy hozzányúlunk-e a nyugdíjbiztosításunkhoz, mert egyrészt ilyenkor veszélybe kerül a nyugdíjcélunk, másrészt viszont számos más opciót is igénybe vehetünk, ha megszorulunk anyagilag. De ennek egy külön fejezetet is szenteltünk, amely a soron következő lesz majd.

A nyugdíjbiztosítás végezetül rendelkezik még egy nagy előnnyel a NYESZ és az Önkéntes pénztárral szemben, ez pedig az ún. eseti számla, amelyet a szerződésed mellé automatikusan megnyitnak.

Az eseti számla tulajdonképpen egy likvid része a nyugdíjbiztosításodnak, amelyre bármikor utalhatsz szinte bármekkora összeget és azt ugyanolyan feltétellel befektetik neked mint a rendszeres díjakat.

Kérdésed van, amit nem találsz a cikkben?

Ha viszont szükséged lenne az eseti számlán összegyűlt pénzre, akkor bizonyos nyugdíjbiztosítások esetén, ehhez bármikor hozzányúlhatsz, tehát olyan mint ha lenne egy magas kamatú folyószámlád a nyugdíjbiztosításod mellé. (Ilyenkor erre a részre adójóváírást nem vehetsz igénybe).

Érdemes tehát már az elejétől kezdve ezzel számolni, és a nyugdíjbiztosítás adójóváírásos részére úgy tekinteni, hogy az mindenképpen a nyugdíjadat szolgálja. Ha pedig idő előtt lesz szükséged pénzre, akkor az eseti számlán gyűjtött extra befizetésekhez viszont bármikor hozzáférhetsz.

Ám mi van akkor, ha egy váratlan helyzet áll elő és komolyan megszorulunk anyagilag?

7. Mi történik, ha nem tudom fizetni a nyugdíjbiztosítást? 😨

Bármilyen nyugdíj célú megtakarítás a hosszú lejárat miatt komoly elköteleződést kíván. Sokan látják pont ezt a legnagyobb hátrányának, mert félnek attól, hogy mi történik majd egy olyan élethelyzetben, ha elveszítik a munkahelyüket, vagy hosszabb betegségbe kényszerülnek. Nem kell azonban ezektől félni, mert a nyugdíjbiztosítások már úgy lettek kitalálva, hogy ezekre az élethelyzetekre is megoldást tudjanak nyújtani, amellett, hogy az elköteleződésünk a saját privát nyugdíjunk felépítésére mégse szűnjön meg. Sőt több alternativát is nyújtanak egy esetleges nehezebb élethelyzetre:

Mit tehetek egy anyagi visszaesés esetén? 📉

1. Díjszüneteltetés

A legtöbb szerződés kínál díjszüneltetési lehetőséget, amelynek lényege, hogy 1 vagy akár 2 évig mindenféle büntetés nélkül élhetünk azzal a jogunkkal, hogy nem fizetjük a szerződést. A biztosító ilyen esetekben a költségeket ugyan érvényesíti de semmilyen más büntetést nem alkalmaz, így mondjuk egy hosszúra nyúlt 1 éves álláskeresési időszakot könnyedén átvészelhetünk egy díjszüneteltetéssel.

2. Díjcsökkentés

Ha tartósan romlik az életszínvonalunk, vagy a jövedelmünk valami miatt komolyan csökken, akkor annak sincsen akadálya, hogy a kezdeti havi díjat lecsökkentsük és később, ha majd stabilizálódott a helyzet, akkor újra megemeljük. Ha megszorulunk anyagilag, akkor érdemes inkább ezzel a lehetőséggel élni, mint a szerződés megszüntetésével, hiszen akkor nem csak a nyugdíjcélunk fog meghiúsulni, de korai visszavásárlás esetén nem is jutunk hozzá a teljes összegyűlt pénzhez.

3. Díjmentesítés

Ha a díjcsökkentés sem jelent elegendő segítséget, akkor végső lehetőségként választhatjuk a díjmentesítést is. Ilyenkor a nyugdíjbiztosítási számlát lezárják, azaz oda többet nem fizetünk be, viszont maga a számla tovább él és a nyugdíjkorhatárunkig tovább termeli a hozamokat. Értelemszerűen ilyenkor a további adójóváírásokat és azok hozamait sem élvezhetjük, viszont az eddigi befizetéseink és a kamatok megmaradnak és nem veszítünk el mindent.

Az igazi megoldás viszont itt is a megelőzés!

Ha azonban valaki igazán előrelátó és okosan használja a nyugdíjbiztosítást, akkor a hozzá tartozó likvid eseti számlán mindig van legalább 1-2 évnyi díjtartaléka. Sok szerződéssel ugyanis megoldható, hogy baj esetén az eseti számla egyenlegéből fizessék majd tovább a rendszeres díjunkat így veszteség nélkül, folytatólagosan mehet tovább a szerződés addig, amíg anyagilag helyre nem rázódunk.

Látható tehát, hogy számos opciónk van arra az esetre, ha a jövőben egy nem várt esemény a pénzügyeinket is negatívan érintené, nem kell tehát félni a hosszú távú elköteleződéstől a nyugdíjbiztosításoknál.

8. Hátrányok: Kinek nem éri meg a nyugdíjbiztosítás? ❌

Már több mint 250 ezer magyar ember rendelkezik nyugdíjbiztosítással, amely szám évente körülbelül 50-60 ezerrel növekszik. Ez a népszerűség nem csoda, hiszen a 3 szja jóváírásos nyugdíj előtakarékossági forma közül a nyugdíjbiztosításban rendelkezünk a legnagyobb szabadsággal mindemellett pedig a legnagyobb államtól való függetlenséggel. Ennek ellenére adódhat néhány olyan eset, amikor mégsem a nyugdíjbiztosítással járunk a legjobban.

Ha nem tudunk legalább havi 10.000 Ft-ot félretenni a nyugdíjunkra, akkor nem választhatjuk a nyugdíjbiztosítás adta lehetőséget, általában ugyanis biztosítótól függően körülbelül ennyi a minimál díj havonta.

Ha kevesebb mint 10 évünk van hátra a nyugdíjig, azaz 55 év felettiek vagyunk, akkor nagy valószínűséggel a 10 év nem lesz elég, hogy a hozamaink megfelelően kitermeljék a költségeinket. Ilyen esetben érdemes lehet az egyösszegű nyugdíjbiztosításon elgondolkozni, vagy megemelni az önkéntes nyugdíjpénztárba fizetett pénzünket.

Ha pénzügyileg kiemelkedően képzettek és hozzáértőek is vagyunk, azaz magabiztosan mozgunk a tőzsdén és sikerrel kereskedtünk már értékpapírokkal akkor egy NYESZ számla biztos, hogy olcsóbb és szabadabb mozgásterű megoldást fog nekünk jelenteni. Tapasztalataink szerint az emberek 3-5%-a tartozik ebbe a csoportba.

Illetve, ha te elképzelhetetlennek tartod, hogy 15-20-30 évig félretegyél magadnak, mert meg vagy győződve arról, hogy úgyis sokkal előbb szükséged lesz a pénzre, akkor válassz inkább olyan megtakarítási formát, amelyre nem jár SZJA visszaigénylés, de cserébe előbb is felbonthatod. Pl.: vehetsz állampapírt értékpapír számlára.

A fenti eseteken kívül, viszont mindenkinek erősen ajánlott a nyugdíjbiztosítás, aki egy normális, élhető összegű privát nyugdíjat építene fel, és az államtól független megoldást keres. Nem csak az évi +20% miatt, ami gyakorlatilag egy olyan lehetőség, amit ha nem hívunk le akkor elveszik, hanem azért is mert a megtakarításos életbiztosításokkal tényleg a banki kamatok többszörösét tudjuk elérni hosszútávon, mindezt pedig úgy, hogy sem értenünk nem kell a pénzügyekhez, sem pedig foglalkoznunk vele napi szinten, hiszen a befektetési alapokat szakemberek kezelik. A mi dolgunk annyi, hogy körültekintően válasszunk ki egy ár-érték arányban megfelelő nyugdíjbiztosítást és fizessük azt, minden mást megoldanak helyettünk! Na de melyik nyugdíjbiztosítást érdemes választani? Van egyáltalán olyan, hogy “legjobb nyugdíjbiztosítás”?

9. Melyik a legjobb nyugdíjbiztosítás? 📊

Ha leülsz egy “pénzügyi tanácsadó”-val, akkor valószínűleg azt a 3 nyugdíjbiztosítási ajánlatot fogja neked ajánlani, ami üzletileg a leginkább megéri neki. Ha viszont minket választasz és belepillantasz a kalkulátorunkba, amely több mint 60 terméket dolgoz fel, a tényleges levont költségek alapján, akkor azt látod majd, hogy más-más életkorban más-más havi megtakarítási összeggel mindig más termékek lesznek a toplista első néhány helyezettjei. És akkor itt még csak a levont költségeket vizsgáltuk meg, illetve figyelembe vettük az egyes nyugdíjbiztosítások különböző bónuszait is.

Utána rátérünk a hozamokra és megmutatjuk neked, hogy melyik biztosító alapjai pontosan hogyan szerepeltek a múltban és ez alapján megint csak elkészül egy rangsor. Ez persze csak a múlt hozamadatait veszi figyelembe, a jövő megjósolására nem vagyunk képesek, és téged is óva intünk attól, hogy azt az ügynököt válaszd aki nagyobbat ígér. Ne felejtsd el, hogy hosszú távon, éves 6-7% hozamnál magasabb átlaghozammal számolni egy nyugdíjbiztosítás esetén nagyfokú hozzá nem értésre vall. Ne dőlj be ennek!

Miután pedig megvizsgáltuk a költség és hozamadatokat, akkor nekiesünk a szubjektív szempontjaidnak, amelyeket nem mutat meg a kalkulátor.

Milyen rendszerességgel szeretnél fizetni a nyugdíjbiztosításba? Havonta, negyedévente, félévente évente? Csekkel, átutalással, vagy banki megbízással? Fontos- neked az olyan eseti számla, amihez bármikor hozzáférhetsz? Egyébként milyen kockázatvállaló vagy? “Hullámozhatnak” a hozamok a magas nyereség reményében, vagy inkább legyen alacsonyabb végig de biztos? Kell-e neked kamatgarancia a nyugdíjbiztosításhoz?

És még folytathatnám a sort….

A legvégén pedig a több mint 60 nyugdíjbiztosításból marad majd 3-4 ajánlat amit tüzetesen átbeszélünk, te gondolkozol majd az elhangzottakon, és választasz. Nagyjából így néz ki a felelős döntés, és hidd el, hogy nem érdemes ezt az időt kispórolni, mert tényleg millióid múlhatnak rajta.

10. Nyugdíjbiztosítás összehasonlítás: Így segítünk választani! 🔍

Azt már tudod, hogy Magyarországon mi voltunk az elsők, akik a megjelenésük után azonnal összehasonlították a nyugdíjbiztosításokat, és hogy erről akkor az ORIGO is írt >>. Tudod, hogy ez a kalkulátor nem egy humbug, hanem komoly matematika, és a termékek pontos ismerete van mögötte. Egyenként egyeztetünk a biztosító társaságokkal és külön munkatársunk van aki csak ezzel foglalkozik a cégnél, hogy mindent tudhassunk a nyugdíjbiztosításokról és ezt odaadhassuk neked. Azt is tudod, hogy átlagosan 3 hetente keres meg minket valamelyik TV >>, hogy nyilatkozzunk nyugdíj témában, illetve hogy több mint:

- 160 google-ben leadott >>,

- több mint 60 facebook-on közölt >>

- és több mint 200 db Bizalmi Kör-ös >> ügyfélvéleményünk mutatja meg szolgáltatásunk értékét.

Tanácsadóink egytől egyig profi szakemberek, közgazdasági és pénzügyi végzettséggel, egyenként 5-10 év átlagos tapasztalattal, akiket folyamatosan képzünk azért, hogy valóban a szakmai elitbe tartozhassanak. Nálunk nem dolgoznak zöldfülűek, mert a felvételi procedúránk pszichológiai teszten, 3 hónapos mérési időszakon és folyamatos teljesítmény mérésen alapul. Több mint 30 tanácsadónk van, és soha nem fogunk 50 fő fölé nőni, mert nem szeretnénk ezt a minőséget hígítani.

Ha pedig olvastad a sztorinkat >>, akkor azt is tudod, hogy élünk-halunk azért amit csinálunk. A mindenünk a pénzügyek és az, hogy a nyugdíjbiztosításokkal kapcsolatban mindent megtudjunk, szétszedjünk, kiszámoljunk és odaadjunk neked. Ez éltet minket és mindig is ez volt a hajtóerőnk. Üzleti modellünk is a mai napig erre épül: Cikkeket, összehasonlításokat, kalkulációkat közlünk és akinek ez érték, ő majd meg fog keresni minket, hogy segítsünk. De nincsen szükségünk hideghívásra, vagy házalásra.

Hiszünk abban, hogy ha becsülettel és szakértelemmel végezzük a munkánkat, akkor a pénzügyi tanácsadó is lehet olyan mint egy orvos, vagy egy ügyvéd, aki te fogsz megkeresni ha szükséged van rá és nem ő fog zaklatni, hogy figyelj nem kell-e egy foghúzás?

Csak rosszabbul járhatsz tehát, ha nem egy GRANTIS tanácsadóval ülsz le először nyugdíbiztosítással kapcsolatban. Kötelezettségmentes és élvezetes 1 órás beszélgetést ígérünk, neked ahol végre azt fogod érezni, mint amit ennél a cikknél is megtapasztaltál: Végre egy cég, aki nem mindenáron eladni akar nekem, hanem az a fontos számára, hogy én mindent megértsek!

Ebben a cikkben

Tartalomjegyzék

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 3 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.

Itt kérhetsz teljes összehasonlítást!

Több mint 80 pénzintézeti ajánlatot versenyeztetünk neked! Csak annyi a dolgod, hogy visszahívást kérj tőlünk, tanácsadónk 3 munkanapon belül visszahív és személyre szabottan hasonlítja össze neked a pénzügyi megoldásokat.